預貯金のメリットとデメリットを整理したい人「預貯金のメリットとデメリットを知りたい。メリットとデメリットが一目で分かるように整理されている記事を読みたいな。」

こういった疑問に答えます。

本記事の内容

- 預貯金のメリットとデメリットを整理した

- 預貯金のメリットが最大限に活きるお金の増やし方とは

- 脱・預貯金がオススメな理由

この記事を書いている私は、ファイナンシャルプランナー(FP)歴19年ほど。

現在はブログでお金の知識と勉強の情報を発信しつつ、個別相談を有料で行っています。

個別相談はオンラインでしており、オンライン上でも信頼される理由は、「Web上に無料でノウハウを掲載しているから」です。詳しいノウハウは下記で公開しています。

» ソニー生命の変額保険は『超アリ』です【満期金到来体験談付きで解説します】

こういった背景から、お金を増やすことにはかなり詳しいかなと思っています。

そこで今回は、預貯金のメリットとデメリットを初心者向けに分かりやすく解説しようと思います。お金を効率的に増やしたい方には、脱・預貯金がオススメです。

預貯金のメリットとデメリットを整理した

メリット

- 元本が保証されている

- いつでも現金化できる

デメリット

- お金を増やしにくい

- インフレでお金の価値を維持するのが大変

順番に解説していきます。

メリット①:元本が保証されている

金融機関が定期的な利息の支払いと将来の元本支払いを保証しているので、預けたお金が減ることがありません。また、金融機関が破綻しても、1,000万円+利子まで元本が保証されます。

金融機関責任でないと、この確実性はないですよね。預貯金の最大の強みかなと思います。

メリット②:いつでも現金化できる

投資信託と比べるとわかりやすい。投資信託は、売却した代金の受け取りまで4~5営業日かかります。また、一定期間換金できない「クローズド期間」といった制約つきの商品もあります。

でも、預貯金は、ATMまたは銀行やゆうちょにいけばすぐに引き出せちゃいます。圧倒的に早いです。

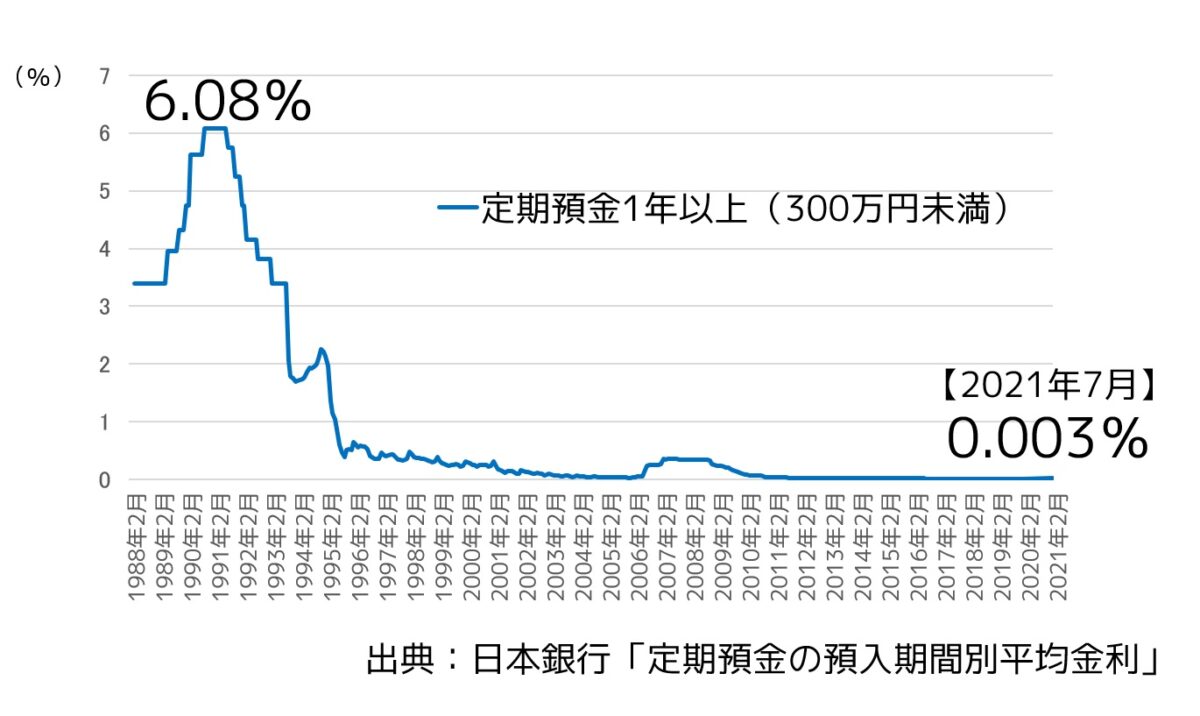

デメリット①:お金を増やしにくい

2021年7月、日銀が発表している定期預金金利は0.003%です。金利が低すぎて、金利とは言えないですよね。

お金が増えた時代の2000分の1の金利

上記のとおり。

なので、「年6.08%」も「年0.003%」も定期預金という名前は一緒なので、わかりづらかったりしますね。

デメリット②:インフレでお金の価値を維持するのが大変

インフレ率は1%を実行しているので、預貯金だとお金が目減りします。

インフレでお金の価値が目減りしているのを把握している人って、かなり少ないと思います。

なので、お金の価値を目減りさせたかくないということであれば、インフレ率と同じ、もしくは、上回る運用をしなくてはいけないということです。

インフレについての詳しい解説はこちらから

» お金の勉強は「3つのポイント」を抑えたらOKです

預貯金のメリットが最大限活きるお金の増やし方とは

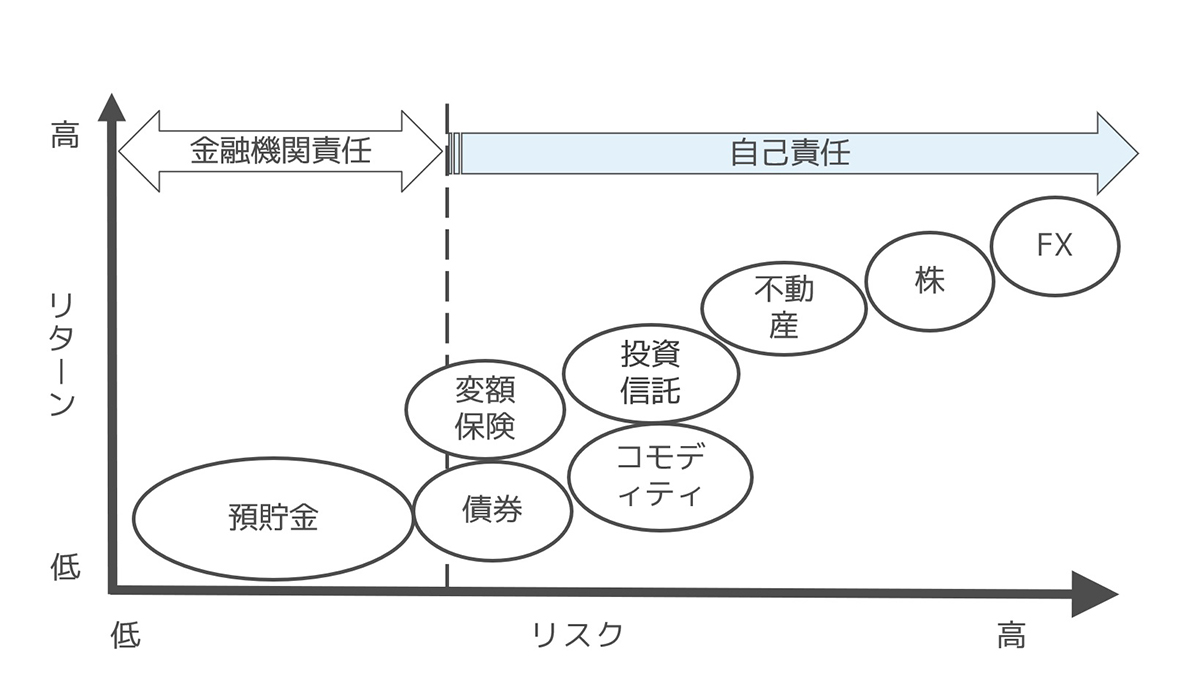

お金の増やし方は、リスクの許容度によって「合う/合わない」があります。

お金を増やす一般的な金融商品の全体像を見ていきましょう。

預貯金のメリットを活かすには

安全性と流動性が高いので、生活費としての役割ですね。

光熱費や通信費などの固定費とか、お買い物の決済であるクレジットカードの引き落としとか、ですね。

あと、臨時費用とかも最適ですね。

口座は生活口座と臨時口座に分けると、収入と支出を管理しやすいです。というのも、「収入-支出」で生活口座はマイナスにならにようにすればよいからです。ボーナスなどは臨時口座に入れて、変動費の補填にあてます。たとえば、ランドセルの購入とかですね。

預貯金額の目安

自己都合により失業手当がもらえるまでの準備金がいいかなと思います。以前は3カ月間の待ち期間でしたが、令和2年10月1日以降は条件付きですが、2カ月になっています。

預貯金のデメリットをカバーするには

リスクのある「債券」「変額保険」「投資信託」「コモデティ」「不動産」「株」などを活用します。元本保証はない代わりに、運用次第では、お金を増やす期待ができます。

以下、それぞれの用語について簡単に解説します。

債券

「事業に必要な資金を調達するため」に発行されます。債券を発行した企業や国は、「利子」を債券の購入者に支払います。個人向けの国債なら1万円から、社債の場合100万円ほどから購入できます。

なお、国債は「国が発行する債券」で、国の運営資金を調達するために発行されます。社債は「企業が発行する債券」で、事業に必要な資金を得るために発行されます。

変額保険

「保険と投資の架け橋になる保険」です。保障部分は保険会社が保証してくれて、運用は自己責任です。その運用先は、主に投資信託を使います。年齢によって保険料は異なるため、同じ保険金額であれば、若いほど保険料は割安になります。

コモディティ

「商品」のことです。金などの「貴金属」や原油などの「エネルギー」、あるいは大豆やトウモロコシなどの「食糧品」にあなたのお金を投じます。

投資信託(投信)

「複数の企業が発行する株式を、ひとつのパッケージにしたもの」です。さまざまな銘柄を組み入れることで「分散投資効果」が期待できます。分散投資を自分で行う場合は大変ですが、「プロのファンドマネージャーにお任せする」というのが、投資信託の考え方です。

不動産

賃料収入と売却によって得られる利益に分かれます。諸費用などを考慮に入れながら、投資利回りを計算する必要があります。

株

あなたが株式を購入した企業の株主になることで、良い業績のときは配当金を受け取ったり、購入した金額よりも高い金額で売却したときに利益を得ることができます。業績が悪化することで損失を被るときもありますし、破綻することで価値がなくなるなど、一般的にはハイリスク・ハイリターンな金融商品です。

多くの方は、預貯金と、持ち株保有により「株」という両極端の金融商品でお金を増やしています。

脱・預貯金がオススメな理由

それは日本円では資産が増えないからです。日本は経済が上昇気流になって「インフレ」になったとしても、金利を上げることが難しい事情があるからです。その2つの理由は以下です。

- 理由1:金利を上げると国が困る

- 理由2:金利が上がると金融機関が困る

それぞれについて解説します。

理由1:金利を上げると国が困る

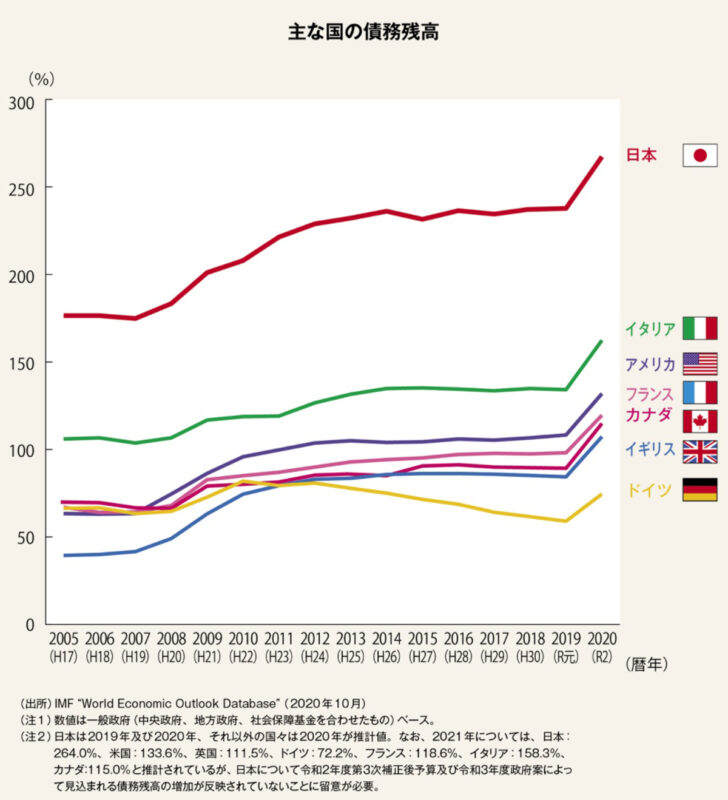

大前提として、日本の借金残高は世界一です。

借金とは、日本国が発行する債券である国債です。一定期間、お金を投資をしてもらっているので、定期的な利子の支払いと、満期時には元本を返済しなければなりません。

日本の国債発行は先進国の中でワースト1位

上記のとおり、財務省の発表によると、日本の国債発行は主要先進国の中でワースト1位ですので、これ以上国債を増やすこともできません。

令和3年度の国債発行計画は、以下の通り。

| 新規国債 | 43.5兆円 |

| 借換債 | 147.1兆円 |

| 合計 | 190.6兆円 |

もし、金利を1%上げてしまうと、国の金利負担は1.9兆円増えてしまうのです。

借金大国の日本では、金利を上げるとさらに借金を増やしてしまうことになるので、金利を上げることはできないんですね。

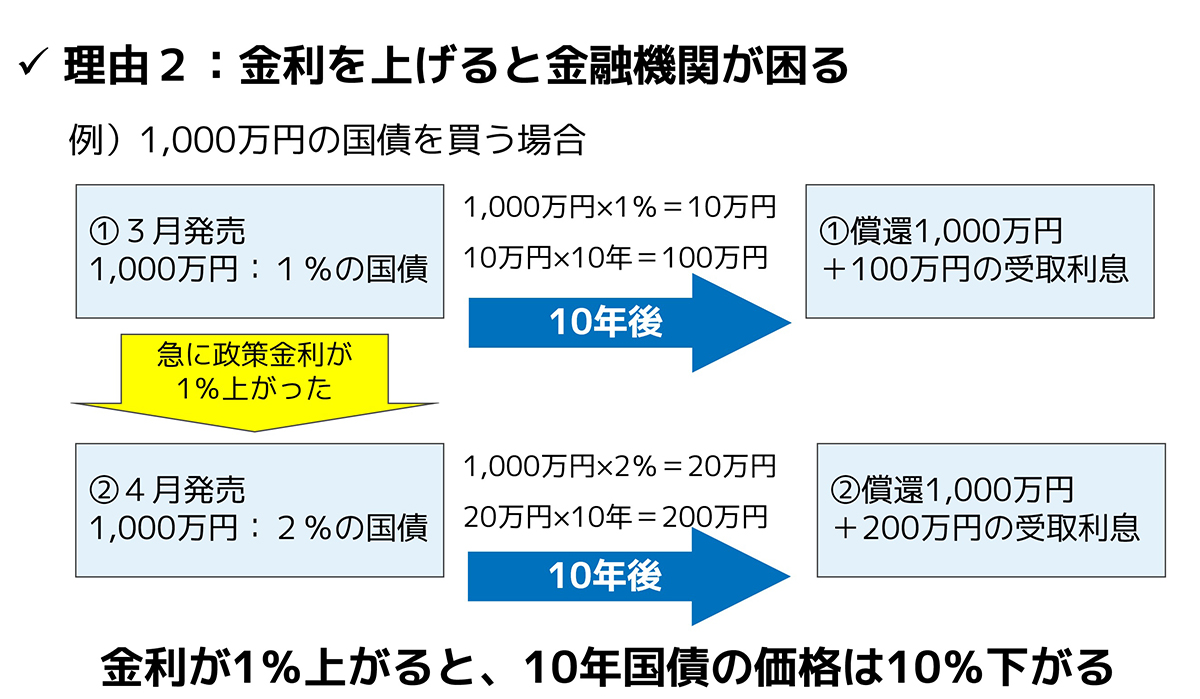

理由2:金利が上がると金融機関が困る

国債を保有しているのは、日銀、銀行等、生損保等と日本の金融機関が約8割です。金利が上がると、金融機関が大量に持っている国債の価格が下がるので、銀行・ゆうちょなどの資産が大幅に減ってしまい、倒産の危機となってしまいます。

金利が1%上がると、国債の価格は10%下がる

国債は発行時に、以下が決まっています。

- 表面利率:原則満期時まで変更されない利率

- 償還期限:満期

- 発行価格:売り出し価格

例えばあなたが3月に利率1%、償還期限10年の国債を1,000万円買うとします。

この場合、毎年1,000万円×1%=10万円の利子を、10年間受け取ることができますので、トータルで100万円となります。そして、10年後の償還時には1,000万円が戻ってきます。国債を買うことで、10年後に1,000万円が1,100万円になります。

もし、あなたが3月に利率1%の国債を買った1カ月後に、急に政策金利が1%上がり、国債も利率2%が発売されることになったらどうでしょうか?

毎年1,000万円×2%=20万円の利子を10年間受け取れますので、トータルで200万円となります。同じく10年後の償還時には1,000万円が戻ってきますので、10年後は1,200万円になります。

あなたが3月に買った国債では100万円の損となりますので、もし2%の国債に乗り換えようとしても、あなたの国債には誰も見向きもしてくれません。

表面利率は原則満期まで変更されないわけなので、市場で売却するのであれば、額面金額を1,000万円から100万円を差し引いて900万円する可能性が高くなります。

以上の説明を、図にしました。

そして、国債の価格が下がると、国債の大部分を保有している日本の金融機関の資産も目減りすることとなります。銀行はBIS規制といって、ある一定水準の自己資本比率規制があります。

自己資本比率が下がると営業ができなくなりますので、破綻の危機となってしまうということです。

銀行や郵便局にお金を預けておくのが安心という過去のやり方が通用しなくなったからこそ、脱・預貯金をしていく必要があるのです。

というわけで、今回はこんな感じです。

ざっくりと預貯金のメリットとデメリットをまとめてみました。記事が参考になれば幸いです。