保険見直しをするとき、予定利率のしくみを知っておく必要があります。予定利率とは、保険会社が契約者に約束した運用利回りのことです。これを知らずに保険見直しをした場合、保険会社に有利な商品に切り替えられてしまう可能性が出てきます。

このようなリスクを防ぐために、このページでは、予定利率について解説します。

予定利率は貯蓄性のある商品の保険料に大きな影響を与える

予定利率は保険料を決める要素の1つです。予定利率が高く設定されれば、運用益がその分期待できることから「保険料は安く」なります。一方、逆に予定利率が低くなると、その分運用益が期待できなくなることになり「保険料は高く」設定されます。

結果として、主に「養老保険」「終身保険」「個人年金保険」など貯蓄性のある商品の保険料に大きな影響を与えます。

予定利率は標準利率に左右されます。標準利率とは、金融庁の標準責任準備金計算用の利率です。標準利率は、国債の応募者利回りをベースに決定される利率ですが、定期的にチェックが入ります。

現在の標準利率より0.5%以上乖離している場合は変更、0.5%以内は変更しません。標準利率を変更したからといって、各保険会社は予定利率を必ずしも同時に変更する必要はなく、各保険会社の判断にまかされています。

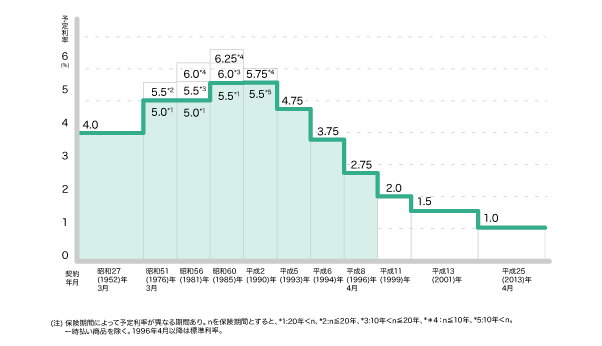

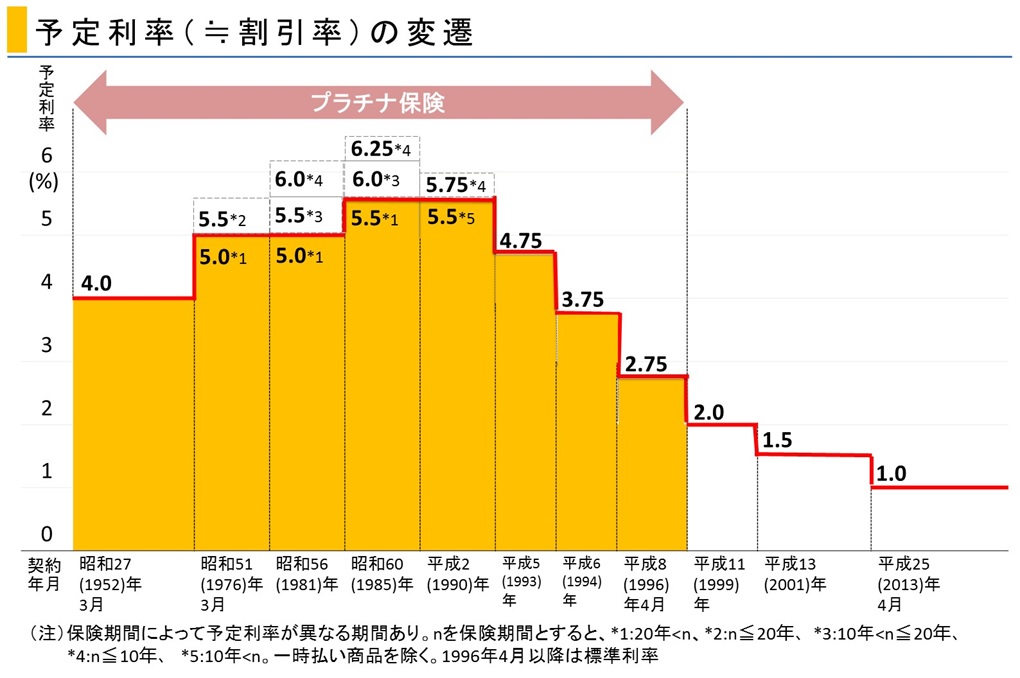

予定利率はバブル期直前の昭和60(1985)年から、右肩下がり

戦後一貫して4%だった予定利率が昭和51(1976)年から、概ね5年ごとに改訂がなされるようになりました。

その後予定利率は上昇し、バブル期直前の昭和60(1985)年から、圧倒的な販売力を誇った郵便局の簡保生命に対抗して、民間の生命保険会社は予定利率を引き上げ、5~6%にも達しました。そのため、各保険会社は「養老保険」「終身保険」「個人年金保険」などの貯蓄性のある商品を積極的に販売しました。

ところが、バブル崩壊後の平成5(1993)年からは一転して予定利率を引き下げます。なぜなら、長引く低金利や株安によって保険会社の運用成績は悪化したからです。予定利率より運用成績がよかった場合に生ずる利差益どころか運用成績が予定利率まで達しない利差損が発生していまいました。

この利差損の生じている状態を『逆ざや』といいます。

逆ざやを生命保険の三利源の他2つである死差益と費差益で埋めることができれば保険会社の収支はプラスです。しかし、死差益と費差益の合計よりも逆ざや(利差損)が大きくなれば、経営は赤字となります。

赤字があまりにも大きくなると、保険金・満期金・解約返戻金などを支払うめどがたたなくなる事態も起こり得ます。平成9(1997)年の日産生命を初めとした過去に破たんした生命保険会社はこうした構図のもとに発生しました。

予定利率が保険会社の生命線になる要因として、契約時の予定利率は原則変更不可で、実際の運用利回りが予定利率を下回っても、保険会社が破たんしない限り変更することはできないことでした。

そのため、平成9(1997)年~平成13(2001)年にかけて7つの保険会社が破たんに追い込まれました。こうした保険会社の破たんを防ごうとするために、平成15(2003)年6月に「予定利率引き下げ」法案は可決し、生命保険会社が破綻する前に予定利率の引き下げが可能になるように保険業法は改正されました。

平成25(2013)年4月には、予定利率を左右する標準利率が1.5%から1.0%へと12年ぶりに引き下げられたため、貯蓄性のある商品は保険料の値上げとなりました。

それ以前に加入した商品の中には、現在ではあり得ない保険料の安さになっています。

高い予定利率の保険商品を私は『プラチナ保険』と呼んでいます。『プラチナ保険』は、経営を圧迫しかねないという教訓を経て、各保険会社は新規で加入する商品に関しては、このように低い予定利率への改悪を随時行っているのが現状です。

また、すでに加入している方に対しては、『プラチナ保険』を奪おうと、契約内容の変更を勧めてきます。その場合のセールストークとして、「保険料は上がらず、内容が充実した商品が出たので切り替えませんか?」と言われます。『プラチナ保険』が転換(コンバージョン)させられ、保険会社に有利な商品に切り替えられてしまうことになります。

予定利率は保険種類や契約時期によって各保険会社が独自に算出することになっていますが、保険会社によって大きく異なるというわけではありません。以下の表に、予定利率の変遷をまとめておきます。加入している保険の良し悪しを見分ける1つの基準にしてみてください。

予定利率は銀行の金利(利率)とは異なる

予定利率は銀行の金利(利率)とは異なります。銀行の金利(利率)は、「元本を上回るリターン」を得られるのに対し、予定利率は「元本(払込保険料)を上回るリターン」を得られるというよりは、「保険料の割引率」と考えるとわかりやすいです。

それゆえ、予定利率が高いと保険料は安くなるのです。

実際に1,000万円の終身保険に加入するとき、昭和60(1985)年8月と平成25(2013)8月に30歳を迎える人は、どのくらい保険料と返戻率が異なるのか、比較してみます。

昭和60(1985)年は予定利率が一番高い6.25%、平成25(2013)年は予定利率が一番低い1.70%という商品設定です。

表よりわかることは、予定利率が高い昭和60(1985)年の契約日の方が、保険料は約2分の1です。一方、予定利率が低い平成25(2013)年の契約日は、保険料は約2倍のため、途中で解約したときの解約金も約2倍弱多くなっています。

いずれの場合も、亡くなったらお金が増える点で相続対策になる、そして、解約返戻金が確定しているという点で資産形成対策になる、という2点の強みが強みです。

このように、保険見直しの際は、加入している保険の予定利率を確認することが大切です。保険証券に記載されていない場合は、保険会社のコールセンターに確認するか、上記の「予定利率の変遷」の表を参考にして、おおよその予定利率を把握してください。

予定利率を把握しつつ、数少ない優れた保険商品を見極めて、保険見直しをしていくことをお勧めします。