こんにちは、かづな先生です。

つみたてNISA歴は20カ月。2020年12月の運用成績は20%ほどです。

私のノウハウを注ぎ込み、「つみたてNISA」の始め方を分かりやすく解説します。

「つみたてNISA」の始め方とは

- つみたてNISAで投資デビューする方法を解説

- 目標は利回り6%。工夫次第で20年で1,500万円も作れます

- 完全初心者対応。順に追ってゼロから解説です

- つみたてNISA以外にも応用可。積立投資で資産形成する方法を提供

- 私の実績やデータを公開。真似してOKです

上記のとおり。基本的には「つみたてNISAで資産形成」にフォーカスしておりますが、スキルの本質は「投資対象の分散・時間の分散・長期的な保有」です。

つまり、確定拠出年金(401KやiDeCo)にも、変額保険にも応用できます。

量をコツコツ増やす仕組みが、積立投資です。

つみたてNISAで資産形成は、全てこの数式で決まります。とはいえ、数式はシンプルですが、中身は深いです。詳しい中身を、私なりに嚙み砕き、実体験をベースにした記事にします。

この記事を参考にする上での注意点

注意点があります。下記の3つです。

- この記事を読んだだけでは資産形成はできません

- 過去の運用実績については、未来へ引き継げませんので、再現性は100%ではありません

- つみたてNISAで資産形成は時間がかかります

すべて当たり前の話ですが、、、念の為です。

まずは「記事を読んだら資産形成できそう」と勘違いしている人は「東大予備校に入ったら、東大合格できる」という勘違いです。実際にあなたが実践しないと資産形成はできません。

次に再現性ですが、マーケットは常に変化しています。過去の実績に基づいて記事を作成していますので、これからの運用実績についても100%同じとはありません。

最後に「時間」についてですが、つみたてNISAでの資産形成は時間がかかります。最長20年間の非課税制度を使う前提ですね。

つみたてNISAの非課税投資枠は40万円と少額なので、最初の立ち上がりはハードです。

しかし、2年目は80万円と元手がドンドン積み上がり、それにつれて運用で得られる利益を多く狙えますので、この点はご了承ください。

もくじ

- つみたてNISAの始め方【マインド編】

- つみたてNISAの始め方【基礎知識編】

- つみたてNISAの始め方【5ステップ】

- 番外編:かづな先生の「つみたてNISA」実況中継

それでは順に解説していきます。

つみたてNISAの始め方【マインド編】

つみたてNISAというより、お金を増やす際のマインドですね。

ちょっと昔の話をツイートしました。

投資の世界は「想像よりハード」です

✅つみたてNISAで資産形成するためのマインド編

過去の私は、この「マインド」を持っていなかったので、途中で挫折しました。

?私の積立投資歴は下記の感じです。

・銀行ですすめられた積立投資を2年で解約。

・変額個人年金を1年6カ月で解約。

・独立系投信会社の積立投資を4年6カ月で解約— かづな先生@社労士 (@fpkazuna) January 9, 2021

ざっくり上記の感じです。私が長期投資の定義としている5年には、どれも及ばず。

2009年のリーマンショック時に「下落が怖くて無理だな…」と感じたからです。

足りないのは、完全にマインドだった

投資の世界では「経験値」が重要です。

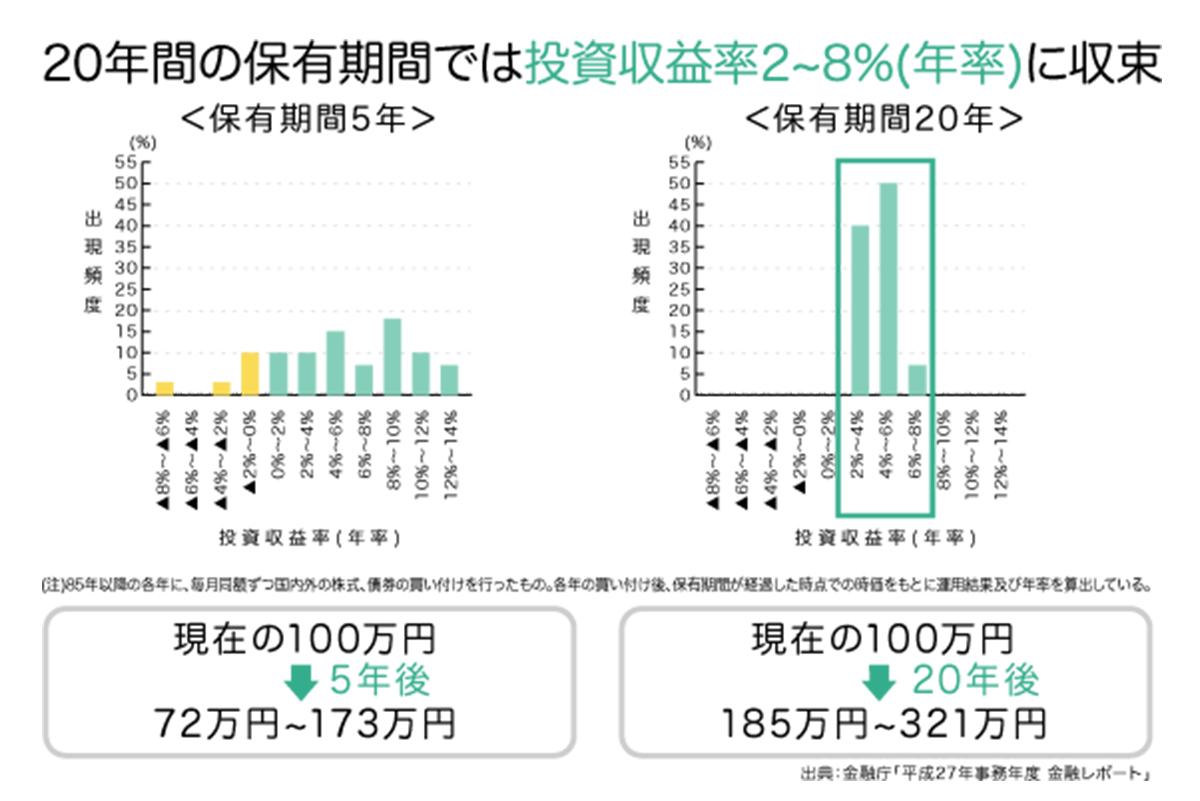

金融庁レポ-トによると、保有期間5年だと元本割れする可能性があり、20年間保有すると元本を上回る可能性が高い、と以下のように発表しています。

当時の私がこれを読んでいたら「まだ自分は経験や知識が不足しているな」と気付き、継続できたと思います。

しかし当時は「やはり投資は怖い」思い込んでしまったので、私の思考として「私にセンスはない、無理だ」と考えてしまいました。

運用益を20万受け取り、世界が変わった

そこから紆余曲折があり、一時払いの「変額保険」の運用益で20万受けとりました。すると世界が変わります。

- 精神が安定する

- 資産形成のコツを掴む

- 自信がつく

上記のとおり。特に重要なのは「資産形成のコツ」かなと思っています。

ここで断言できますが、つみたてNISAを始め、投資は「効率的」に資産形成ができます。

考えてみたらわかりますが、預貯金だと、利回りはほぼありません。一方、投資の場合、利回りがマイナスになることもありますが、プラスになることもあります。

つまり、プラスの利回りを得ることができれば、圧倒的に効率が良いです。

つみたてNISAで資産形成する方法

本質は「投資の成績=量 × 価格」です。

下記の通り。

- 投資の成績=価格 ← 一括投資の考え方

- 投資の成績=量 × 価格

上記のとおりで、これが全てです。

つまり、積立投資は、相場が下がってもあまりに気にする必要はありません。逆に相場が下がると威力を発揮します。これが分かると相場の上下に不安を感じることがなくなると思います。

なお、その理由は、【超初心者向け】積立投資の基礎知識【平均利回り6%を出す私が語る】にもまとめています。ガッツリ学びたい方はぜひご覧ください。

私は、圧倒的に遠回りしました

というわけで、今回の記事では、つみたてNISAの始め方を「ステップ・バイ・ステップ」で解説していきます。

というのも、世の中には、色々な「投資の本」とか「資産運用の本」があります。しかし、その大半は「実践者と運用実績を全公開した情報でないから」ですね。

ある本では顔出しした著者であっても、運用実績は公開していなかったり、またある本では運用実績が公開してあっても顔出ししていなかったりします。

つみたてNISAで投資デビューしていくのに、嘘偽りない情報を発信し、人生をコンテンツ化する生き方ですね。ここを直球で解決してくれる情報がないので、私が作っていきます。

というわけで、マインド編は一旦これくらいにします。これからは「実際に行動するフェーズ」に進んでいきます。行動フェーズを解説しつつ、必要に応じてマインド面にも言及していこうと思います。

つみたてNISAの始め方【基礎知識編】

つみたてNISAをざっくり解説すると、「年間40万円の積立投資で得た利益に、税金がかからない制度」みたいなイメージです。

- 通常の投資:約6,000本の中から選んで、利益には20.315%の税金がかかる

- つみたてNISAでの投資:金融庁のお墨付き約190本の中から選んで、利益には最長20年、税金がかからない

通常、投資で得た利益には、20.315%(復興特別所得税を含む)の税金がかかります。投資で10万円の利益を得たら、10万円×20.315%=20,315円は税金として支払う必要があり、実質の利益は79,685円になります。

10万円の利益が出ても2万円は税金で、実際手元に残るのは約8万円。利益が出るのは嬉しいですが、何もリスクをとっていない国が恩恵を受けるというのは、少しくやしい気分になるかも。

一方、つみたてNISAなら、利益に税金がかからないので、10万円の利益が出たら、10万円が丸々手元に残ります。

よくある質問:おすすめの積立額はいくらですか?

結論は、「年間のつみたてNISA限度額を毎月一定額にした月33,333円がいいですよ」と伝えておきます。

つみたてNISAの限度額とは

年間40万円です。年間40万円を12カ月で割ると、月33,333円。これが毎月、つみたてNISAを使って投資できる上限額です

(1,000円単位で積立額を設定する金融機関もあるので、月33,000円が上限の場合もあり)つみたてNISAの限度額がおすすめな理由

ゼロ金利の財形貯蓄や銀行の定期積立などを漠然としているのであれば、その分をつみたてNISAでやるのがいいかなと。

※もちろん、これは最大の金額なので、もっと少ない額でもよいと思っています。5,000円や1万円など、少額から投資できるし、100円から積み立てが可能なところもあります。

よくある質問:一般NISAはどうですか?

「一般NISAを使ってみたい」と考える人もいると思いますが、もちろんそれでもOKです。

つみたてNISAで資産形成も大切ですが、それよりも大切なのが「投資デビュー」なので、一般NISAに興味があるなら、そちらがおすすめです。

一般NISAでも積立投資の運用益を非課税にできますし、1年に投資できる限度額は120万円と枠が大きいですね。

なお、一般NISAは投資信託だけでなく、株式、ETF(上場株式投資信託)、REIT(不動産投資信託)と購入できる金融商品の幅が広く、非課税期間も5年と短いです。

投資初心者には商品選びや、5年後に継続するか、預け替えるか考えるのはハードルが高いかな、とも思いますので、私は「つみたてNISA」がおススメです。

つみたてNISAの始め方【5ステップ】

つみたてNISAを使った積立投資の始め方について、5ステップで解説します。下記のとおりです。

- 手順①:運用スタイルを決める

- 手順②:対象資産を決める

- 手順③:ファンド選び

- 手順④:専用の口座を開設する

- 手順⑤:つみたてNISAで積立設定する

順番に解説していきます。

手順①:運用スタイルを決める

運用スタイルは、「パッシブ運用」と「アクティブ運用」があります。運用スタイルによって、保有している間にかかる手数料が異なります。大まかな違いは以下です。

- パッシブ運用:市場の平均を目指す。手数料は割安。

→市場の平均的な値動きのことを「指数(インデックス)」というので、指数と連動するように作られたファンドを「インデックスファンド」という - アクティブ運用:市場の平均を上回ることを目指す。手数料は割高。

→アクティブ運用で運用されるファンドを「アクティブファンド」という

運用で利益が出ても、手数料が多ければ、お金は増えにくくなります。こだわりがなければ、手数料が低いファンドを選びましょう。

運用スタイルの違いで、運用成績はどれくらい違う?

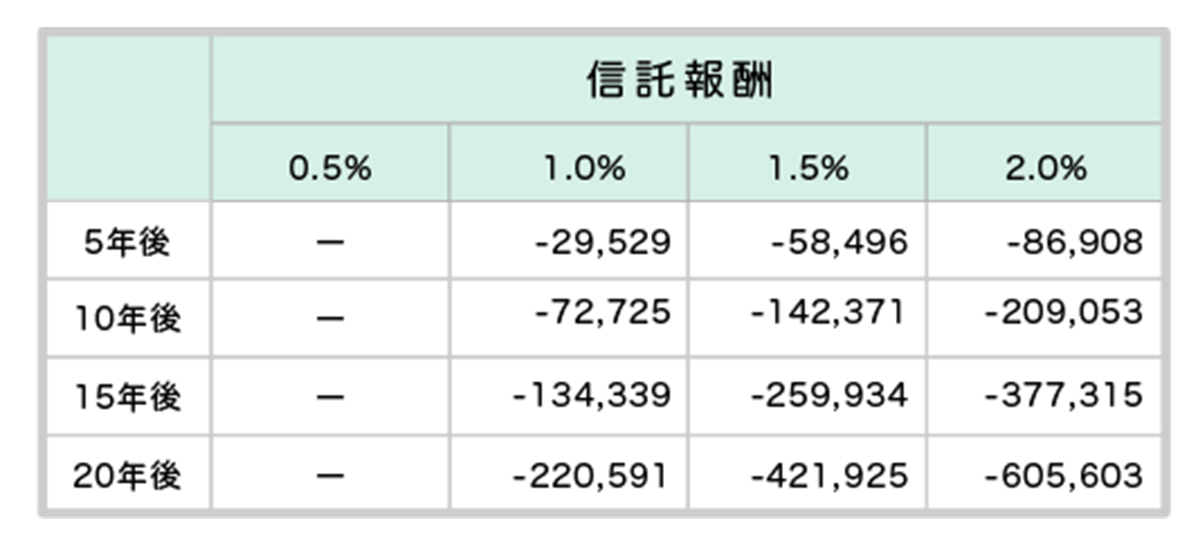

投資信託を保有している間にかかる手数料のことを「信託報酬」といいます。ずっと継続して支払う必要があるため、意外と大きなコストとなります。

結論としては、なるべく信託報酬の低いのを選んでおけばOKです。

その理由は、以下の「100万円を年率5%で運用した場合、信託報酬でどれくらい結果が違うか」で検証です。

信託報酬が0.5%と2.0%の運用結果を比べると、10年後には約21万円、20年後には約61万円の差が生じることがわかります。信託報酬の差はわずか1.5%ですが、お金の増えやすさには大きな差が生まれるのです。

このように、わずか数%の信託報酬の違いが、長期的に見ると大きな金額差になるのです。繰り返しになりますが、投資初心者はできるだけ信託報酬の低いファンドを選びましょう。

手順②:対象資産を決める

つみたてNISAの投資対象投資初心者には、指定インデックスファンドの「株式のみ」で「海外型」海外株式がおすすめです。

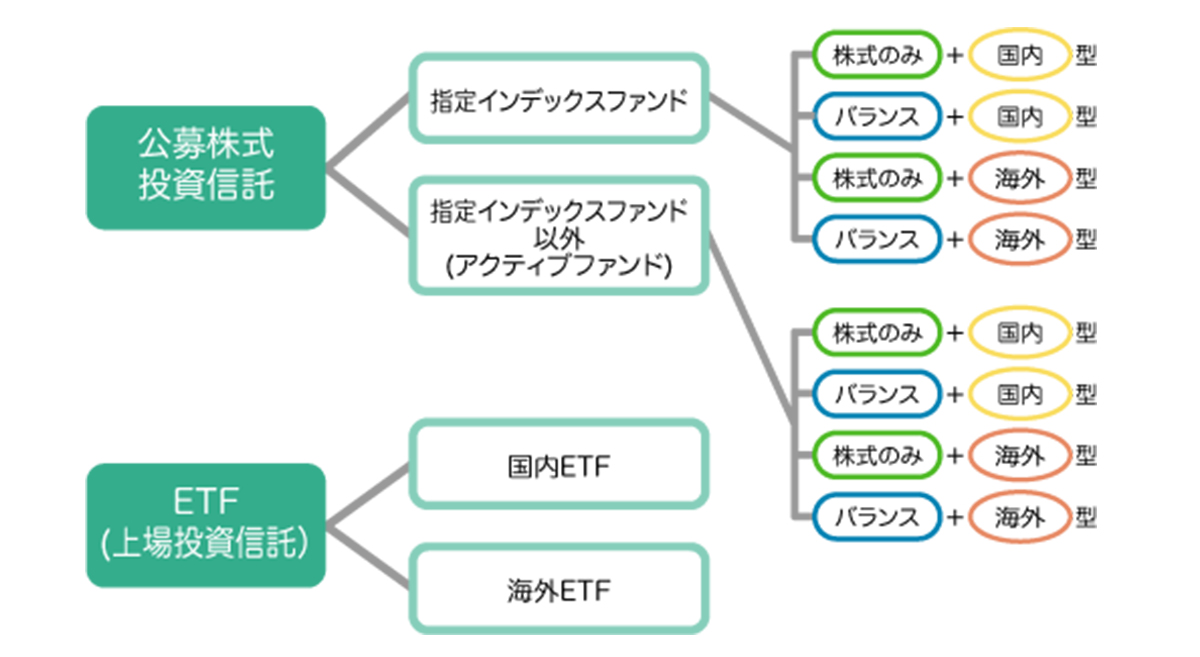

つみたてNISAの対象の投資信託は以下の3つの基準によって、9カテゴリーに分かれます。

- 「指定インデックスファンド」か「それ以外(アクティブファンド)」か。

- 「株式型」か「バランス型」か。

- 「国内型」か「海外型」か。

9カテゴリーを可視化すると、以下になります。

バランス型もいいですが、株式と債券を合わせると、株式のみと比較するとお金が増えにくいです。公的年金などのベースがある場合は、株式のみでお金が増やしやすいのがいいかな、と。

また、将来的に成長できる資産に共通しているのは「人口の増加」です。仮に一人の生産性が高くなくても、人口が多いと、経済は発展するからです。

日本では少子高齢化が進んでいる一方、世界経済は人口の増加によって成長しています。

私は中長期的に世界経済が成長していくと思っているため、投資初心者向けのファンドとして「指定インデックスファンドの株式のみで海外型」がオススメ。

手順③:ファンド選び

運用スタイルと対象資産が決まったらファンドを選びます。複数のファンドを組み合わせてもよいですし、全世界1本でもよいです。

同じインデックス内でファンドを選ぶ場合、下記の手順に従えばオッケイです。

- 「手数料等」を低い順に並べる

- 「純資産」を多い順に並べる

上記のとおりです。手数料も低く、かつ、純資産も多いファンドを選んでいます。

※補足:ランキングについて

ランキングも参考にしますが、最初から鵜呑みにするのはNGです。ログインした時点のランキングですので、トレンドが反映されている場合があるからです。まずは自分の目で確認して、ランキングを参考にするという流れがおススメです。

手順④:専用の口座を開設する

ここが一番時間のかかる点です。最低でも2週間くらいは見ておきましょう。

スペック的には「楽天証券」か「SBI証券」が良いと思いますが、同時にポイントも獲得したいなら「楽天証券」ですね。それぞれの特徴をまとめると以下です。

- 楽天証券→楽天カードで決済して、ポイントを獲得する

- SBI証券→2021年2月より三井住友カードで決済が可能になったので、ポイントも獲得する。

上記のとおり。それぞれのポイントは、ANAマイルに交換できます。

例)楽天証券でつみたてNISAを開始するのに必要な手続き

» 楽天証券を開設する

» 楽天カード入会で楽天ポイントをもらう!

手順⑤:つみたてNISAで積立設定する

つみたてNISA口座の開設できていて、手元にカードがあれば、積立注文をします。ファンドが決定していれば、カートに入れていくだけなので3分もあれば完了です。

番外編:かづな先生の「つみたてNISA」実況中継

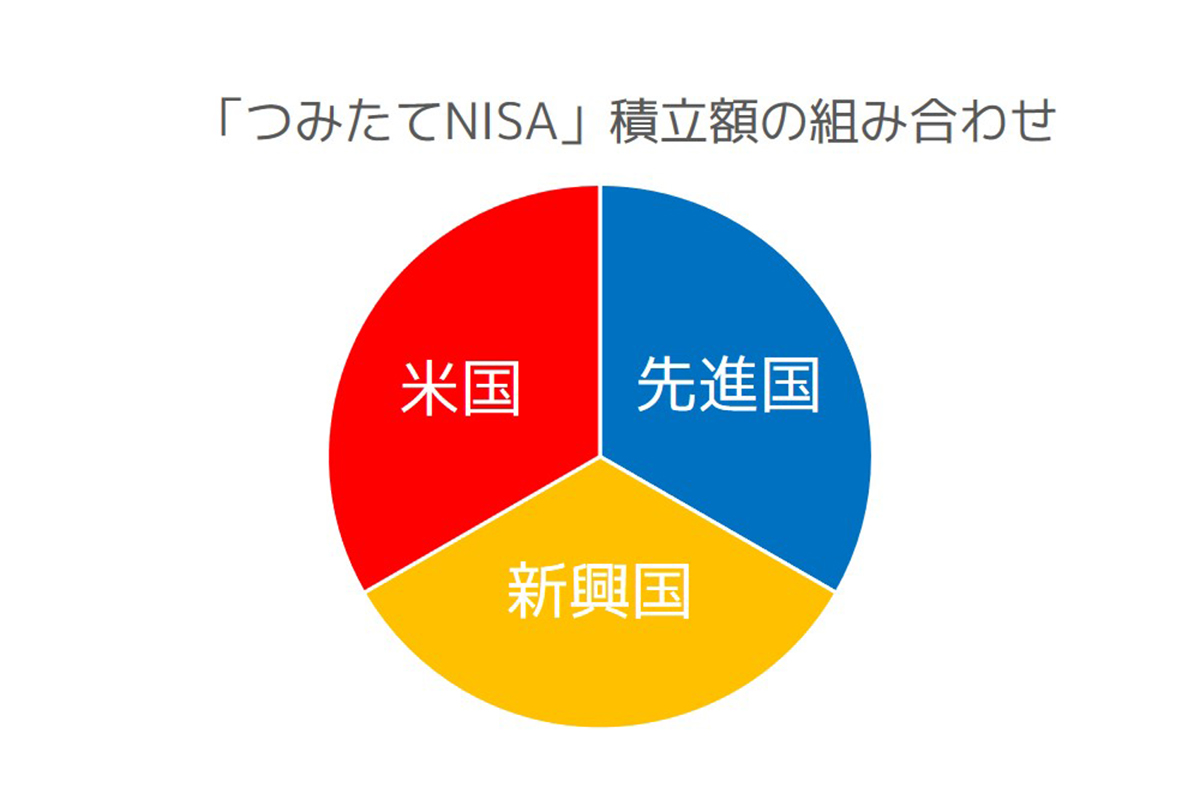

番外編として、私の「つみたてNISA」積立額の組み合わせと実績をご紹介しようと思います。

積立額の組み合わせ

運用実績(2021年1月時点)

2019年7月から、11,111円ずつ積み立てをしていますが、新興国が一番多く「量」を買うことができています。20年後を見据えて、中長期的に成長することを期待してコツコツ積み立てていきます。

というわけで以上です。